Пропаганда не може нескінченно довго приховувати істину. А правда у тому, що економіка США важко хвора, і наразі їй стає тільки гірше. Отже, хворий і долар, а через нього - увесь світ. Носіть респіратори і робіть щеплення. Далі буде цікаво.

Пропаганда не може нескінченно довго приховувати істину. А правда у тому, що економіка США важко хвора, і наразі їй стає тільки гірше. Отже, хворий і долар, а через нього - увесь світ. Носіть респіратори і робіть щеплення. Далі буде цікаво.Економіку держави можна порівняти з тілом людини. А кризу - з недугою. Навряд чи хтось буде сперечатися, що події 2008-2009 року нагадують важку рвану рану на тілі економіки США або, скажімо, України.

Будь-який лікар скаже: говорити про припинення кризи можна лише за однієї умови: рана закрита, а життєві функції не постраждали. Американський лікар Обама стверджує: рана загоїлася, і хворий одужує. Аналогічні заяви зробили головні лікарі госпіталів Німеччини, Франції, Великобританії та Японії.

Разом з тим, інші досвідчені лікарі стверджують, що всього лише зупинено кровотечу. Це сталося завдяки накладенню джгута. Кровопостачання порушено, рана залишилася.

До того ж, згортання крові нікудишнє, і довгоочікуваний тромб ніяк не утворюється. Рано чи пізно, джгут доведеться зняти. До того часу потрібно зрозуміти, що робити з пацієнтом далі.

Слава богу, всі стикалися з медпрацівниками у реальному житті, або принаймні дивилися "Доктора Хауса". Тож уявити усі описані процедури нескладно. Тепер про те, що кажуть бувалі лікарі, в економічних термінах.

Химерне зростання

У серпні на сцену вийшов колишній голова ФРС Алан Грінспен і засмутив американців. Він розвіяв легенду про поновлення зростання економіки і дав зрозуміти, що широко рекламоване відновлення - всього лише результат вливання в економіку мільярдів доларів. Як тільки гроші закінчаться, зростання зупиниться.

"Я думаю, у нас все буде добре у наступні шість місяців. Ми спостерігаємо відновлення будівництва і продажів автомобілів, але цей процес не матиме продовження", - зазначив він.

За прогнозами екс-чиновника, економіку США чекають ще два квартали зростання. Він навів дані, що споживання на 1-1,25% перевищує рівень обсягу виробництва. Щоб заповнити цю прогалину, компаніям доведеться виробляти більше товарів.

Це спровокує зростання ВВП на 4-5%. Також відновлення може прискорити підйом на ринках акцій.

Разом з тим, у 2010 році відновлення може припинитися. Грінспен відзначив, що автомобільний і житловий сектори, які зазвичай є рушійною силою економічного відновлення, зміцнилися тільки завдяки антикризовим програмам уряду.

Зокрема, він зауважив, що американський автомобільний ринок перенасичений. Грінспен навів дані, що у США використовується на 20% більше легкових машин і легких вантажівок, ніж існує водіїв з правами.

"Продажі нових автомобілів можуть припинитися, як тільки перестане діяти державна програма допомоги", - підкреслив екс-глава ФРС.

Аналогічний песимізм він відчуває і щодо ринку житла. Ще на початку серпня Грінспен заявив, що міцніючий оптимізм з приводу підйому американської економіки може не виправдатися, якщо ціни на житло знову впадуть.

Тоді ж він відзначив, що стабілізація ситуації на ринку нерухомості має тимчасовий характер. "Схоже, наближається чергова хвиля зниження цін. В такому разі відбудеться суттєве ослаблення споживчої довіри", - сказав Грінспен.

Екс-голова ФРС визнав, що скорочення будівництва допомогло продавцям позбутися старих запасів. Ще у лютому уряд запровадив програму Making Home Affordable, за якою мільйони американців можуть купити нове житло або реструктурувати виплати за існуючими іпотечними кредитами.

Грінспен упевнений, що різке зменшення обсягів новозбудованого житла забезпечить стійке зростання у другому півріччі. Разом з тим, додав він, навряд чи об'єми продажу нерухомості повернуться до докризового рівня.

Інший метр економічної думки - професор Університету Нью-Йорка Нуріель Рубіні - свого часу точно передбачив розмах нинішньої світової кризи.

Експерт вважає, що світова економіка може стабілізуватися у другій половині 2009 року. Разом з тим, американська та європейські економіки зростатимуть "анемічними" темпами ще, як мінімум, кілька років.

Рубіні, як і Грінспен, попередив: регулятори зіткнуться з серйозними проблемами, якщо вирішать згорнути масштабні фінансові та грошово-кредитні стимули.

Є ще одна небезпека, актуальна для США. За словами Рубіні, якщо уряди спробують боротися із зростаючим дефіцитом бюджету за допомогою підвищення податків, вони підірвуть відновлення. Однак і зворотний варіант не кращий.

Якщо держави змиряться з величезними дефіцитами, то зростуть інфляційні очікування. Як наслідок, зростуть процентні ставки за кредитами і прибутковість облігацій. А це, у свою чергу, теж придушить економічне зростання.

Невгамовний Рубіні дав ще один привід для хвилювання - вартість енергоносіїв, продовольства та нафти зростає надто швидко. Можливо, ціни піднімуться ще вище через спекуляції.

На думку професора, світова економіка "може не перенести ще одного потрясіння", якщо спекуляції швидко доведуть вартість нафти до 100 доларів за барель. Останні котирування сорту brent вже досягли 72,84 долара.

Верстат у три зміни

Найвідоміший інвестор світу Уоррен Баффет недавно зазначив: "Ефект метелика" спрацьовує і у фінансовому світі. Наприклад, США викидають потенційно небезпечну масу в економіку - грошову масу без відповідного забезпечення. Звичайно, вони роблять це з цілком вагомих причин".

На думку Баффета, наразі катастрофи вдалося уникнути завдяки потужним вливанням федеральних коштів, які відіграли головну роль у рятувальній операції.

"Економіку США уже виписали з реанімації, і вона почала поступово повертатися до нормального життя. Втім, їй продовжують давати величезні дози грошових ліків, і незабаром нам доведеться зіткнутися з їх побічними діями", - стверджує Баффет.

Інвестор навів такий приклад. Якщо не брати до уваги період з 1942 року по 1946 рік, коли величезний вплив на який мала Друга світова війна, то найбільший дефіцит бюджету у 1920-х роках у Сполучених Штатах становив 6% від ВВП.

Однак у 2009 році дефіцит бюджету досягне 13% ВВП, що більш ніж удвічі перевищує рекордні показники за невійськовий час. У доларах це відповідає приголомшливому рівню у 1,8 трильйона.

"У фінансовому плані США ступають на невідомі землі. При якому саме рівні чистого боргу щодо ВВП Сполучені Штати втратять свою бездоганну фінансову репутацію, ніхто не знає", - констатує Баффет.

Він змалював найбезпечніший варіант фінансування такого бюджетного дефіциту. Всі 400 мільярдів доларів, отримані від США за імпортні товари, Китай та інші країни відразу спрямують на придбання казначейських облігацій Штатів. Потім на всі відкладені 500 мільярдів прості американці вирішать купити ті ж папери.

"Навіть за таких неймовірних припущень Казначейству доведеться знайти ще 900 мільярдів доларів, щоб профінансувати випуск боргу на 1,8 трильйона. Грошовий верстат у Вашингтоні доведеться крутити у три зміни", - підкреслив Баффет.

Далі - складніше. Щоб сповільнити темпи роботи верстата, знадобиться надзвичайна політична воля. Урядові витрати становлять 185% від доходів, і для покриття такої різниці необхідні кардинальні зміни як у податках, так і у витратах.

Сама по собі економіка ніяк не зможе ліквідувати величезний дефіцит. Баффет припустив, що правляча партія не піде ні на зменшення витрат, ні на зростання податків, інакше вона не буде переобрана на наступних виборах.

"Щоб уникнути такої долі, вони можуть вирішити проблему на користь зростання інфляції, що не вимагає запису голосу у протоколі засідань і не може стосуватися дій конкретних посадових осіб. Власне, Джон Кейнс вже давно описав, як владі вижити у таких умовах: "Підтримуючи процес інфляції, уряд може таємно і непомітно реквізувати частину благ своїх громадян", - підкреслив інвестор.

На його думку, перед владою США повинні стояти два завдання. Перше - поставити країну на ноги і повернути її до розквіту, тому що криза усе ще далека від завершення. Друге - не допустити некерованого зростання боргу і викиду грошової маси, в результаті яких розтане купівельна спроможність долара.

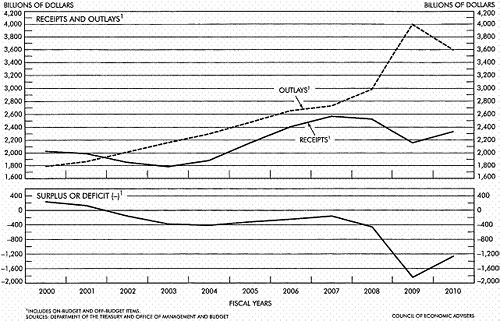

Гальмування падіння ВВП досягається ціною різкого зростання дефіциту федерального бюджету.

На графіку - зростаючий розрив між доходами та витратами уряду США. У липні дефіцит склав 1 086 мільярдів доларів, тоді як роком раніше - 285,9 мільярда:

|

Чітко видно, як зростає стимулювання економіки - і в оборонному, і в цивільному секторах. Сукупні доходи у липні на 345,2 мільярда доларів менші, ніж у липні 2008 року. Витрати - на 455,1 мільярда більші.

|

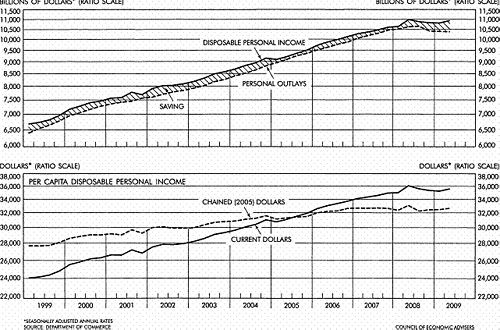

Вперше за довгі роки населення Штатів стало більше грошей відкладати. Фінансова криза змусила американців обережніше оцінювати ризики. Це не дуже добре, бо споживання забезпечує близько 70% американського ВВП.

|

У короткостроковій перспективі державі доведеться покривати з бюджету скорочення витрат населення.

Хто порятує США

Тези Баффета підтвердив професор Гарвардського університету Найана Фергюсон. Він, зокрема, стверджує, що в основі нинішньої кризи лежать прогалини у нагляді за фінансовими установами. Через це непомірно зросло співвідношення зобов'язань або активів до банківського капіталу.

"Сто років тому відношення активів до капіталу європейського банку було 4:1. У 1970 роки банкіри розцінювали співвідношення 12:1 як прояв обережності. Однак за два останні десятиліття воно зросло ще більше", - відзначив Фергюсон.

У 1993-2002 роках співвідношення своїх і позикових коштів було таким: 21 - для Morgan Stanley, 24 - для Goldman Sachs, 27 - для Merrill Lynch і 32 - для Bear Stearns. До 2006 року ці цифри суттєво зросли: 33 - для Morgan Stanley, 26 - для Goldman Sachs, 32 - для Merrill Lynch і 34 - для Bear Stearns.

Таким чином, констатував професор, за чотири роки чотири інвестиційні банки допустили значне збільшення співвідношення активів до капіталу.

У 2002 році обсяги їхніх активів у середньому перевищували розміри їх капіталу у 26 разів, а у 2006 році - вже у 31 раз. Втім, ці установи були не єдиними фінансовими організаціями, які вирізнялися такими тенденціями: борг фінансового сектора США просто злетів з 16% ВВП у 1976 році до 116% у 2007 році.

"Коли відношення активів до власного капіталу банку становить 25:1, порівняно невелике зниження номінальної вартості активів, скажімо, на 4%, здатне знищити його капітал. Тим не менш, такі показники, як відношення зважених за ризиком активів до капіталу першого порядку або співвідношення ризикової вартості до власного капіталу своєю складністю маскували вразливість банків. Крім того, установи маніпулювали показниками, використовуючи позабалансові механізми. Проте криза викрила хитрощі бухгалтерського обліку", - каже Фергюсон.

Коли у серпні 2007 року можливості міжбанківського кредитування були вичерпані, наслідки виявилися жахливими. Джерела короткострокового фінансування, в тому числі комерційні папери, вичерпалися. Сек'юритизація припинилася, і активи, забезпечені субстандартними іпотечними позиками, різко подешевшали.

У лічені тижні криза ліквідності переросла у кризу платоспроможності, першою жертвою якої став банк Bear Stearns.

Щоб виправити ситуацію, ФРС вживає надзвичайних заходів.

По-перше, разом з Федеральною корпорацією страхування депозитів вона надала гарантії за вкладами населення у банках і фондах на суму 10 трильйонів.

По-друге, вона викуповує токсичні активи у банків.

По-третє, величезних обсягів набуло рефінансування.

По-четверте, ФРС викуповує облігації Казначейства.

На тлі цих зусиль програма уряду з викупу проблемних активів на 700 мільярдів (TARP) та всі інші програми виглядають безглуздо малими.

"Яким би не був економічний ефект від цих заходів, одним з наслідків таких витрат стане величезний дефіцит держбюджету, який у 2009 році перевищить 12% ВВП, або 44% від загального обсягу витрат. Ніколи з часів Другої світової війни розрив між державними витратами і доходами не був настільки великим", - Фергюсон майже повторює слова Баффета.

Прогнози зростання ВВП досить оптимістичні - 1,5% у 2010 році, 4,2% у 2011 році і 4,4% у 2012 році. Однак адміністрація Обами вважає, що федеральний борг збільшиться з 10 трильйонів доларів, або 89% ВВП, у 2009 році до 23 трильйонів, або 101% ВВП, до 2019 року.

Залишається загадкою, хто купить надруковані американські державні облігації вартістю 1,75 трильйона доларів у 2009 році, не кажучи вже про їх придбання у наступні роки.

"Адміністрація запевняє, що поєднання кредитно-грошової політики ФРС щодо насичення економіки грошовою масою і політики стимулювання, що проводиться Мінфіном, зумовить економічне зростання вже у 2010 році. Однак різноманітність підходів у цій сфері урядів різних країн розбалансує ринок", - запевняє професор.

Разом з тим, найбільш вірогідний сценарій розвитку подій виглядає так. Великий дефіцит бюджету США вимагає великого фінансування, і Штати повинні будуть збільшити прибутковість облігацій.

Тим не менш, навіть цього може бути недостатньо для залучення потрібних сум з усього світу. Тому ФРС доведеться збільшити обсяг придбання казначейських цінних паперів США. У результаті, сильно зростуть процентні ставки у доларах, а Штати спіткає інфляція.

Як уникнути такого розвитку подій, не знають навіть у США, де працюють серйозні економісти. Не можуть відповісти на це питання і такі метри, як Баффет, Грінспен і Рубіні. Звісно, намагаються не говорити про це Обама і його адміністрація.

Пропаганда не може нескінченно довго приховувати істину. А правда у тому, що економіка США важко хвора, і наразі їй стає тільки гірше. Отже, хворий і долар, а через нього - увесь світ. Носіть респіратори і робіть щеплення. Далі буде цікаво.